Συγγραφέας:

John Stephens

Ημερομηνία Δημιουργίας:

1 Ιανουάριος 2021

Ημερομηνία Ενημέρωσης:

29 Ιούνιος 2024

Περιεχόμενο

Για να γίνετε πλούσιοι, πρέπει να καλλιεργήσετε τις γνώσεις σας, να εργαστείτε σκληρά και το πιο σημαντικό, να έχετε ένα σχέδιο. Αν και η πορεία προς τον πλούτο δεν ήταν ποτέ εύκολη, υπάρχουν αρκετές μέθοδοι που υποτίθεται ότι θα σας βοηθήσουν να γίνετε πλούσιοι, υπό την προϋπόθεση ότι θα το κάνετε την κατάλληλη στιγμή και την ίδια στιγμή. δύναμη και αφοσίωση. Επενδύοντας στον εαυτό σας και στο χρηματιστήριο, τότε θα έχετε μια τεράστια περιουσία.

Βήματα

Μέθοδος 1 από 3: Εξοικονομήστε χρήματα

Εξοικονομήσετε χρήματα. Αυτή είναι μια από τις βασικές δεξιότητες που παίζει ρόλο στο να γίνετε πλούσιοι. Η παροιμία "μπορεί να σώσει οποιοδήποτε ή όλα" είναι συχνά αρκετά ακριβής, διότι στην πραγματικότητα χίλια dong που εξοικονομούνται με την πάροδο του χρόνου μπορεί να αυξηθούν σε εκατό χιλιάδες dong αν επενδύσετε σωστά τις αποταμιεύσεις σας. φυσικός.

- Η εξοικονόμηση χρημάτων έχει μία απαίτηση: να ξοδεύετε λιγότερα από τα κέρδη. Αυτό είναι πιο εύκολο εάν έχετε ένα σταθερό εισόδημα (γι 'αυτό είναι σημαντικό να επενδύσετε στην εκπαίδευση), αλλά είναι σημαντικό να έχετε κατά νου ότι μπορείτε να εξοικονομήσετε χρήματα ανεξάρτητα από το εισόδημα. Εισαγάγετε το ποσό, ακόμη και αν το αποθηκευμένο ποσό δεν είναι μεγάλο.

- Ξεκινήστε εξοικονομώντας 10% του συνολικού μηνιαίου εισοδήματός σας. Αυτός είναι ένας προτεινόμενος στόχος, αλλά αν δεν είναι εφικτός, μπορείτε να εξοικονομήσετε όσο μπορείτε, με στόχο να αυξήσετε τις μηνιαίες αποταμιεύσεις σας.

Ορίστε έναν προϋπολογισμό. Η δημιουργία ενός σταθερού προϋπολογισμού είναι το πρώτο βήμα για να γίνετε πλούσιοι. Αυτό το βήμα σάς βοηθά να προσδιορίσετε όλα τα έξοδά σας και, ως εκ τούτου, πρέπει να ελέγξετε και να περιορίσετε τις δαπάνες. Σε αντάλλαγμα μπορείτε να εξοικονομήσετε χρήματα για επενδύσεις.- Ετοιμάστε ένα πρόχειρο χαρτί ή αρχείο και αναφέρετε όλα τα μηνιαία έσοδα σε μία στήλη. Στην παρακάτω ενότητα, προσθέστε άλλες πηγές για να προσδιορίσετε το ακαθάριστο εισόδημα.

- Σε μια άλλη στήλη, αναφέρετε όλα τα έξοδά σας. Καταγράψτε τα πάντα χωρίς να χάσετε μια παράγραφο. Για να το κάνετε αυτό, μπορείτε να ελέγξετε τις δηλώσεις της τράπεζας και της πιστωτικής σας κάρτας. Καταγράψτε όλα τα έξοδα σε μία στήλη για να προσδιορίσετε τα μηνιαία έξοδα.

Προσδιορίστε τα ποσά που απαιτούνται για τη μείωση. Κοιτάξτε προσεκτικά τη στήλη δαπανών σας για να βρείτε αντικείμενα προς περιορισμό.Ο στόχος σας είναι να δημιουργήσετε περισσότερο "κενό" μεταξύ των συνόλων στη στήλη εσόδων και των συνόλων στη στήλη δαπανών.- Ένας τρόπος ελαχιστοποίησης των δαπανών είναι να βρείτε τη διαφορά μεταξύ "επιθυμιών" και "αναγκών". Η επιθυμία είναι απαραίτητη, ενώ η ζήτηση είναι επιλογή. Για παράδειγμα, ίσως θέλετε να έχετε ένα νέο τηλέφωνο με πρόγραμμα δεδομένων 3 GB, ενώ χρειάζεστε μόνο ένα κανονικό τηλέφωνο με πρόγραμμα δεδομένων 1 GB.

- Εξετάστε τις βασικές σας ανάγκες και βρείτε τρόπους για να τις ελαχιστοποιήσετε. Για παράδειγμα, πρέπει να νοικιάσετε ένα σπίτι, αλλά μπορείτε να βρείτε προσιτή κατοικία σε μια περιοχή χαμηλού κόστους ή να μεταβείτε από ένα διαμέρισμα δύο υπνοδωματίων σε ένα υπνοδωμάτιο.

Δημιουργήστε ένα ταμείο ταμιευτηρίου έκτακτης ανάγκης. Πριν επενδύσετε όλα τα χρήματά σας, δημιουργήστε ένα αντίγραφο ασφαλείας των χρημάτων έκτακτης ανάγκης. Οι ειδικοί προτείνουν να εξοικονομήσετε τουλάχιστον το ισοδύναμο του συνολικού εισοδήματός σας για τρεις μήνες σε περίπτωση απώλειας θέσης εργασίας, αμοιβών νοσοκομείου ή άλλων εξόδων.- Αφού έχετε έτοιμο ένα ταμείο έκτακτης ανάγκης, μπορείτε να επικεντρωθείτε στην επένδυση με τις υπόλοιπες αποταμιεύσεις.

Επωφεληθείτε από το 401 (k) στην εργασία, εάν είναι διαθέσιμο. Περίπου οι μισές από όλες τις εταιρείες στις Ηνωμένες Πολιτείες έχουν κάτι που ονομάζεται 401 (k). Αυτό είναι ένα ειδικό πακέτο που δημιουργείται αφαιρώντας μια μηνιαία πληρωμή από τον μισθό σας και επενδύοντάς το. Συχνά ο ιδιοκτήτης της επιχείρησης θα εξισορροπήσει το σύνολο ή μέρος της συνεισφοράς σας.

- Το όφελος ενός 401 (k) είναι ότι τα χρήματά σας δεν θα φορολογούνται (συνήθως το ποσό της επένδυσης φορολογείται και η ετήσια έκπτωση θα επιβραδύνει την αύξηση του κεφαλαίου σας). Επιπλέον, το ποσό που συνεισφέρετε εκπίπτει φόρου. Αυτό σημαίνει ότι αν συνεισφέρετε 100 εκατομμύρια VND, δεν θα χρειαστεί να πληρώσετε φόρο.

- Μπορείτε να μάθετε σχετικά με το σχέδιο 401 (k) στο χώρο εργασίας σας, ώστε να μπορείτε να το εκμεταλλευτείτε, ειδικά εάν ο ιδιοκτήτης της επιχείρησης συνιστά την εξισορρόπηση των εισφορών. Αυτός είναι ένας αποτελεσματικός τρόπος για να ξεκινήσετε να κινείστε προς τον στόχο του πλούτου σας.

Μέθοδος 2 από 3: Επένδυση χρημάτων

Κατανοήστε τις βασικές επενδυτικές έννοιες. Η επένδυση είναι μια περίπλοκη διαδικασία, αλλά όχι πάντα. Στην πραγματικότητα, ακολουθήστε μερικές βασικές αρχές που μπορείτε να επενδύσετε τις αποταμιεύσεις σας και να δείτε τα χρήματά σας να αυξάνονται μέρα με τη μέρα.

- Γενικά, επί του παρόντος, υπάρχουν πολλές βασικές μορφές επένδυσης που είναι μετοχές και ομόλογα. Τα αποθέματα αντιπροσωπεύουν ιδιοκτησία της επιχείρησης και τα ομόλογα είναι χρήματα που δανείζετε στην επιχείρηση ή στην κυβέρνηση για να λάβετε τακτικούς τόκους.

- Οι περισσότεροι επενδυτές ενσωματώνουν συχνά χρέος και ίδια κεφάλαια στα χαρτοφυλάκια τους.

Μάθετε για τα αμοιβαία κεφάλαια και τα χρηματιστήρια (ETF). Τα αμοιβαία κεφάλαια και τα ETF είναι παρόμοια στο ότι κάθε είδος αμοιβαίου κεφαλαίου είναι μια συλλογή μετοχών ή ομολόγων. Διαφοροποιούν τα χαρτοφυλάκια σε ένα εύρος που μπορεί να μην είναι εφικτό εάν επενδύετε μόνο σε μετοχές ξεχωριστά. Ωστόσο, τα αμοιβαία κεφάλαια και τα ETF εξακολουθούν να είναι σημαντικά διαφορετικά, επομένως θα πρέπει να ερευνήσετε προσεκτικά αυτούς τους δύο τύπους κεφαλαίων πριν αποφασίσετε να επενδύσετε.

- Τα ETF είναι συνήθως ευέλικτα και έχουν χαμηλότερα ποσοστά δαπανών σε σύγκριση με τα αμοιβαία κεφάλαια. Τα ETF έχουν συχνά φορολογική απόδοση, αλλά χαμηλότερη κερδοφορία από τα αμοιβαία κεφάλαια.

- Το ETFs εμπορεύεται όπως κοινές μετοχές και η αξία τους κυμαίνεται καθ 'όλη τη διάρκεια της ημέρας. Η αξία του αμοιβαίου κεφαλαίου υπολογίζεται μία φορά την ημέρα, χρησιμοποιώντας την τιμή αγοράς στο κλείσιμο του χρηματιστηρίου στο χαρτοφυλάκιο αμοιβαίων κεφαλαίων.

- Τα αμοιβαία κεφάλαια ρυθμίζονται αυστηρά, ενώ τα περισσότερα ETF δεν είναι. Οι διαχειριστές αμοιβαίων κεφαλαίων επιλέγονται συχνά για τον έλεγχο των αμοιβαίων κεφαλαίων με στόχο να καταστήσουν το ταμείο όσο πιο κερδοφόρο γίνεται. Ο διαχειριστής παρακολουθεί προληπτικά την αγορά και εγκρίνει τα περιουσιακά στοιχεία του κεφαλαίου ανάλογα.

Επιλέξτε έναν μεσίτη. Θα πρέπει να αποφασίσετε να επιλέξετε έναν διαδικτυακό μεσίτη ή έναν ειδικό μεσίτη. Οι εξειδικευμένοι μεσίτες έχουν αρκετό χρόνο και γνώση για να ενεργοποιήσουν αποτελεσματικές επενδύσεις. Ωστόσο, θα χρεώσουν αρκετά υψηλές χρεώσεις.

- Πάντα να λαμβάνετε υπόψη την προμήθεια πριν ανοίξετε έναν λογαριασμό, καθώς και το ελάχιστο υπόλοιπο λογαριασμού. Οι μεσίτες χρεώνουν ένα τέλος για κάθε συναλλαγή (γενικά μεταξύ 100 και 200 χιλιάδων dong) και απαιτούν επίσης μια ελάχιστη αρχική επένδυση (από 10 εκατομμύρια dong ή περισσότερα).

- Προς το παρόν, οι διαδικτυακοί μεσίτες που δεν έχουν τις ελάχιστες απαιτήσεις αρχικής επένδυσης περιλαμβάνουν Capital One Investing, TD Ameritrade, First Trade, TradeKing και OptionsHouse.

- Μπορείτε επίσης να μεταβείτε στην τοπική τράπεζά σας ή σε χρηματοπιστωτικό ίδρυμα. Ωστόσο, πολλά από αυτά χρεώνουν συχνά υψηλότερο τέλος και απαιτούν ένα ελάχιστο ποσό επένδυσης (10 δισεκατομμύρια έως 20 δισεκατομμύρια VND είναι κοινό).

- Ορισμένοι σύμβουλοι (όπως το CERTIFIED FINANCIAL PLANNER ™) είναι σε θέση να παρέχουν συμβουλές σε διάφορους τομείς, όπως οι επενδύσεις, η φορολογία και ο σχεδιασμός συνταξιοδότησης, ενώ άλλοι παρέχουν μόνο καθοδήγηση. αλλά όχι διαβούλευση. Επίσης, πρέπει να γνωρίζετε ότι δεν έχουν όλοι οι εργαζόμενοι σε χρηματοπιστωτικά ιδρύματα πιστωτική υποχρέωση να δώσουν προτεραιότητα στα συμφέροντα των πελατών. Πριν ξεκινήσετε να εργάζεστε με κάποιον, θα πρέπει να ρωτήσετε σχετικά με την κατάρτιση και την εξειδίκευσή του για να βεβαιωθείτε ότι βρίσκετε κάποιον που είναι κατάλληλο για εσάς.

Προσθέστε χρήματα για να επενδύετε τακτικά. Αντί να επενδύσετε με μεγάλα χρηματικά ποσά και να ελπίζετε για υψηλή απόδοση, μπορείτε να επενδύσετε σταδιακά για να μειώσετε τον επενδυτικό κίνδυνο. Αυτή η προσέγγιση ονομάζεται μέσος όρος κόστους του Vietnam dong (VCA). Για να το κάνετε αυτό, μπορείτε να προγραμματίσετε (μία φορά το μήνα) να διαθέσετε ένα σταθερό ποσό για να αγοράσετε μετοχές. Όταν η τιμή της μετοχής είναι χαμηλή, θα αγοράσετε περισσότερα αποθέματα. όταν η τιμή ανεβαίνει, αγοράζετε λιγότερα για το ίδιο ποσό κάθε μήνα.

- Για παράδειγμα, δεσμεύεστε να επενδύσετε 2 εκατομμύρια VND στην Εταιρεία X μία φορά το μήνα. Αυτό το μήνα, το απόθεμα διατίθεται σε 200.000 VND, οπότε θα αγοράσετε δέκα μετοχές (συνολικά από 2 εκατομμύρια). Αλλά τον επόμενο μήνα η τιμή της μετοχής ανεβαίνει ξανά σε 400.000 dong, οπότε αγοράζετε μόνο πέντε μετοχές (από τα συνολικά 2 εκατομμύρια dong) και ούτω καθεξής.

- Συνεχίστε να επενδύετε ανεξάρτητα από τις διακυμάνσεις της αγοράς. Από το 1956, η αγορά γνώρισε 11 κατάρρευση, αλλά όταν αποκαταστάθηκε, έκανε περισσότερα από όσα έχασε. Απλώς συνεχίστε να γεμίζετε το κεφάλαιο σας κάθε μήνα και να είστε βέβαιοι ότι τα περιουσιακά σας στοιχεία θα αυξηθούν με την πάροδο του χρόνου.

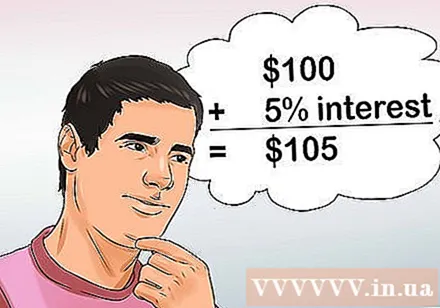

Κάντε την επένδυση το συντομότερο δυνατό. Το πραγματικό μυστικό για να γίνεις πλούσιος είναι να επενδύσεις νωρίς. Έτσι, το κεφάλαιο θα «χρεώνει περισσότερους τόκους» με την πάροδο του χρόνου. Η προσθήκη τόκων σημαίνει ότι τα αρχικά χρήματα θα είναι κερδοφόρα, και τον επόμενο χρόνο, οι τόκοι θα προκύψουν από την αρχική πηγή συν το μικτό κέρδος.

- Για παράδειγμα, αν επενδύσετε 2 εκατομμύρια VND και κερδίζετε 5% κέρδος ετησίως, θα έχετε 2 εκατομμύρια 100 χιλιάδες VND. Και τον επόμενο χρόνο, θα έχετε επιπλέον 5% επιτόκιο των 2 εκατομμυρίων 100 χιλιάδων dong. Αυτό σημαίνει ότι θα έχετε 2 εκατομμύρια διακόσια 5.000 και ούτω καθεξής.

- Με την πάροδο του χρόνου το ποσό αυτό θα αυξηθεί σημαντικά. Εάν επενδύσατε 20 εκατομμύρια VND το μήνα ξεκινώντας πριν από 30 χρόνια, τώρα θα έχετε διαθέσιμο 40 δισεκατομμύρια VND. Αυτός είναι ο καλύτερος τρόπος για να γίνετε πλούσιοι.

- μάθετε περισσότερα εδώ.

Μέθοδος 3 από 3: Επενδύστε στον εαυτό σας

Κατανοήστε την αξία της εκπαίδευσης. Η τριτοβάθμια εκπαίδευση είναι ένας τρόπος για να διασφαλίσετε ότι βρίσκεστε στο δρόμο προς την επιτυχία και τον πλούτο. Μια πρόσφατη μελέτη δείχνει ότι τα άτομα με πτυχίο γενικά κερδίζουν 100 εκατομμύρια dong περισσότερα ετησίως από ό, τι τα άτομα που μόλις αποφοίτησαν από το γυμνάσιο και οι απόφοιτοι κολεγίου συνήθως κάνουν 60 εκατομμύρια dong περισσότερα. για όσους έχουν μόνο δίπλωμα γυμνασίου.

- Η έρευνα δείχνει επίσης ότι οι μισθοί των αποφοίτων λυκείου μειώνονται με την πάροδο του χρόνου.

- Η μελέτη διαπίστωσε επίσης ότι το ποσοστό ανεργίας για όσους αποφοίτησαν μόνο από το λύκειο είναι πολύ υψηλότερο από ό, τι για τους αποφοίτους κολλεγίων ή πανεπιστημίων.

Εξετάστε το ενδεχόμενο αναβάθμισης του επιπέδου εκπαίδευσης. Όταν τα προσόντα βελτιώνονται, ο μισθός αυξάνεται επίσης. Έτσι, ένας από τους τρόπους αύξησης του εισοδήματος είναι η αύξηση της εκπαίδευσης. Το ταξίδι στην ευημερία μπορεί να ξεκινήσει με μια αύξηση στη δική σας εκπαίδευση.

- Για παράδειγμα, ο μέσος μισθός για ένα άτομο με πτυχίο κολεγίου είναι 60 εκατομμύρια dong, πτυχίο 100 εκατομμυρίων dong, μεταπτυχιακό είναι 150 εκατομμύρια dong και πτυχίο γιατρού είναι 200 εκατομμύρια dong.

Σκεφτείτε τις δεξιότητες, τις ικανότητες, τα ενδιαφέροντα και τα ταλέντα σας. Είτε έχετε χαμηλό επίπεδο εκπαίδευσης και θέλετε να σπουδάσετε, είτε έχετε καλό εκπαιδευτικό υπόβαθρο και θέλετε να επιλέξετε μια πιο κερδοφόρα πορεία σταδιοδρομίας, το πρώτο πράγμα που πρέπει να κάνετε είναι να αναλύσετε τον εαυτό σας λεπτομερώς.

- Η σύνδεση των φυσικών ικανοτήτων και των ανησυχιών με μια εκπαίδευση που έχει ανάγκη είναι ένας αποτελεσματικός τρόπος για να αυξήσετε σημαντικά το εισόδημα και να δώσετε στον εαυτό σας την ευκαιρία να αλλάξετε τη ζωή σας. Ίσως αναρωτιέστε ποιο είναι το ταλέντο σας. Σκεφτείτε πράγματα που κάνετε καλύτερα από άλλα, ή πράγματα για τα οποία έχετε συγχαρητήρια.

- Αναρωτηθείτε τι σας αρέσει ή απολαύστε. Για παράδειγμα, μπορεί να σας αρέσει ένα θέμα όπως τα μαθηματικά ή μια συγκεκριμένη δραστηριότητα όπως το μαγείρεμα.

- Αναζητήστε τομείς όπου μπορείτε να συνδυάσετε τα ταλέντα και τα ενδιαφέροντά σας. Για παράδειγμα, αν σας ενδιαφέρει το ανθρώπινο σώμα, και είστε καλοί στα μαθηματικά ή στην επιστήμη. Αυτά τα οφέλη μπορούν να αντισταθμιστούν.

Επιλέξτε έναν τομέα εκπαίδευσης με θετικές δυνατότητες κερδοφορίας. Ανεξάρτητα από τις συνέπειες, ορισμένα επαγγέλματα πληρώνουν υψηλότερους μισθούς και έχουν μεγάλη ζήτηση εργασίας. Πρέπει να επιλέξετε μια καριέρα με υψηλό μισθό που ταιριάζει στις δεξιότητες και τα ενδιαφέροντά σας. Εάν όχι, κοιτάξτε αλλού για να δείτε εάν μπορείτε να αναπτύξετε το πάθος σας.

- Επί του παρόντος, μερικά προπτυχιακά προγράμματα με υψηλές αμοιβές είναι η μηχανική, η πληροφορική και οι επιχειρήσεις / οικονομικά. Όσοι εργάζονται σε αυτόν τον κλάδο έχουν όλοι έναν μέσο μισθό άνω των 120 εκατομμυρίων VND ετησίως.

- Εάν έχετε ήδη πτυχίο και θέλετε να αποφοιτήσετε από μεταπτυχιακό σχολείο, καριέρες όπως η νομική, η ιατρική ή η οδοντιατρική μπορούν να φέρουν περισσότερα από 250 εκατομμύρια dong το χρόνο.

- Εξετάστε τις επαγγελματικές δεξιότητες για τη δουλειά. Εάν είστε ειδικευμένοι, μπορείτε να κερδίσετε πολλά χρήματα μέσω της μαθητείας. Ο υδραυλικός και ο τεχνικός HVAC (θέρμανση, εξαερισμός και κλιματισμός) μπορούν να κερδίσουν πάνω από 100 εκατομμύρια VND ετησίως και το πιθανό εισόδημα είναι απεριόριστο εάν διευθύνετε τη δική σας επιχείρηση. .

- Πριν επιλέξετε ένα εκπαιδευτικό μονοπάτι, θα πρέπει να μάθετε τις τρέχουσες προοπτικές σταδιοδρομίας σας και πότε να μπείτε στο πεδίο, καθώς και ποιος είναι ο μέσος μισθός. Λάβετε υπόψη ότι τα δημοφιλή επαγγέλματα του σήμερα ενδέχεται να λήξουν σε 5 έως 10 χρόνια. Αυτό θα σας βοηθήσει να βεβαιωθείτε ότι η επένδυση στον εαυτό σας είναι κερδοφόρα.

Δημιουργήστε ένα ταμείο εκπαίδευσης. Δυστυχώς, η εκπαιδευτική διαδικασία κοστίζει πολλά χρήματα, αλλά αν επιλέξετε τη σωστή καριέρα, μπορείτε να επιστρέψετε την επένδυσή σας, συν τα κέρδη.

- Σκεφτείτε να πάρετε ένα ή δύο χρόνια πριν ξεκινήσετε τις σπουδές σας για να εξοικονομήσετε χρήματα. Αυτό θα μειώσει το χρηματικό ποσό που πρέπει να δανειστείτε, πράγμα που σημαίνει ότι οφείλετε μόνο ένα μικρό ποσό μετά το σχολείο.

- Επιλέξτε ένα έξυπνο περιβάλλον διαβίωσης. Εκτός αν απολαμβάνετε πραγματικά σε μια μεγάλη πόλη ή έχετε οικογένειες ή άλλες υποχρεώσεις, θα πρέπει να επιλέξετε φθηνά καταλύματα και χώρους μελέτης. Μπορείτε να επιλέξετε να ζήσετε σε μια μικρότερη πόλη για να εξοικονομήσετε δεκάδες εκατομμύρια dong στα έξοδα διαβίωσης.

- Υποβάλετε αίτηση για δημοτικό φοιτητικό δάνειο για να λάβετε δίδακτρα. Αυτά τα δάνεια έχουν χαμηλότερα επιτόκια από τις τράπεζες και είναι συνήθως σταθερά και μπορούν να εξοφληθούν μετά το σχολείο.

Συνεχώς αναπτύσσετε τον εαυτό σας. Βελτιώστε τις επαγγελματικές, ηγετικές, οικονομικές, κοινωνικές και γενικές δεξιότητες γενικά. Η οικοδόμηση και η διατήρηση των αξιών σας θα σας δώσει μια καλή ευκαιρία ανεξάρτητα από το ποια διαδρομή ακολουθείτε. Η συνεχής βελτίωση του εαυτού σας θα σας βοηθήσει να χρησιμοποιήσετε τα χρηματοοικονομικά περιουσιακά σας πιο αποτελεσματικά.

- Η συνεχής βελτίωση της εκπαίδευσής σας σημαίνει βελτίωση των κερδών σας. Όσο περισσότερα νέα πράγματα μαθαίνετε, τόσο περισσότερα χρήματα μπορείτε να κερδίσετε.